脱サラの準備として個人事業主の登録をしてみたいと思う

先日ネット検索していたら、会社員でも個人事業主の登録が出来るということを知ったので、脱サラの準備として個人事業主登録を行おうと思います。

意外と簡単で、誰でも出来ると思うので、足踏みしている人は是非ご検討ください。

メリット・デメリットなどあると思いますので、これからなるべくわかりやすく解説していきます。

その前に注意事項として重要な事を1つ。

個人事業主登録をすると、会社にばれる可能性がある

個人事業主として登録するということは、副業として会社にみなされることになるでしょう。

そうなると、副業を禁止している会社では、何らかの処分が下る可能性もあります。

私の場合は小さい会社なので、本業に支障がなければ特に問題はないですが、大企業のように、会社の規定で定められている場合は注意が必要です。

会社にばれる可能性ですが、その原因はいくつかあるみたいで、その中でもばれる危険性が高いものを書いていきます。

①確定申告を行った際の住民税

所得が20万円を超えると、所得税に関する確定申告を行わなければなりません。

この時、住民税の申告も行ったものとみなされます。

会社員の住民税は会社が納めるため、毎月の給料から引かれていると思います。

つまり、確定申告を行うことで住民税が増え、会社側にばれる可能性があるということです。

しかし、住民税には対策があるらしく、確定申告時に個人事業主としての住民税の支払手段を普通徴収にすることで、住民税の支払い用紙を自宅に送付してもらうことができます。

そうすることで、会社側に住民税の増額がばれることはないそうです。

もし、個人事業主としての所得が20万円以下の場合は、確定申告をする必要はありません。

しかし、住民税はすべての所得を計算して算出するため、金額に関わらず申告が必要です。

この場合も先ほどと同じように、普通徴収にすることでばれるのを回避できるようです。

②赤字だった場合の住民税

ここからが、回避できない場合のパターンです。

後々のためにも、よく覚えておきましょう。

個人事業主としての所得が赤字だった場合に、赤字申告することで、住民税を軽減することができます。

しかし赤字申告することで、軽減された住民税が特別徴収から直接引かれます。

そのため、住民税が減ることで会社に副業がばれてしまう可能性があります。

この場合ですが、特に有効な対策案がないらしいので、赤字にならないようにがんばるしかありません。

③知人・友人・会社の同僚などを通じてバレる

意外と多いのが、このパターン。

人間には、大きく分けて2つのタイプの人がいます。

・人の幸せを妬む人

・人の幸せを応援できる人

言葉のあやですが、前者の様な人もいるというのが事実で、もしあなたが副業で稼いでいた場合、それをうらやましく思い、会社に密告する人もいるでしょう。

人の噂話は、新幹線よりも速いです。

誰かに話そうものなら、次の日には直属の上司が、さらに次の日には人事部の上司が・・・

こんな感じでばれる可能性もあります。

事実、私が副業禁止の会社で副業をしていた時、同僚に話をした次の日には、上司に呼び出されました。

世の中、どこで誰にばれるかわかりません。

もし会社に相談できるのであれば、それからでも遅くはないかもしれません。

それでは、実際の手続き方法に行ってみましょう。

個人事業主としての登録の手続きは何をすればよいか?

手続きは至って簡単で、まずは最寄の税務署に行きます。

そこで必要な書類を提出するだけ。

必要な書類とは

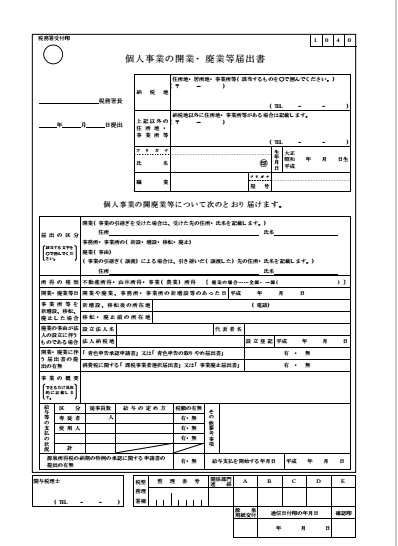

・個人事業の開業届出

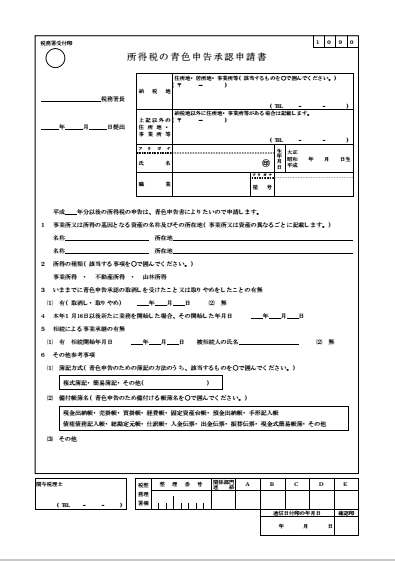

・所得税の青色申告承認申請手続

すこし画像が見えにくいですが、この2枚だけです。

青色申告承認申請手続に関しては、届出は個人の自由なので、必要ない人は提出しなくても良いです。

しかし、個人事業主の最大のメリットともいえる節税対策の為には、手続きをしておいた方が良いです。

白色申告の場合、控除額が10万円なのに対し、青色申告では65万円まで控除できます。

特に難しいこともないのですが、開業届出の中「屋号」という項目があります。

ここは真剣に考えて記載したほうが良いと思います。

ちなみに、必ずしも記載する必要はありません。

屋号とは、ネットショップ○○、の○○に入る言葉だと思ってください。

分かりやすく言うと、会社名だと思ったほうが理解しやすいと思います。

ネットショップをする場合に、アイウエオ、と名乗りたい場合には、アイウエオと記載します。

屋号を決めると銀行口座も作れるので、取引や、確定申告をする場合など、資金の管理にも便利です。

また、取引先の相手からの信頼度も違うと思います。

後々、法人として会社を設立する場合にもそのまま使えます。

この屋号についてですが、1つ注意事項があります。

同じ会社名がある場合や、名称が商標登録されている場合には、訴えられる可能性があるということ。

私も法律に詳しいわけではないのですが、ネットで調べたら書いてありました。

個人事業主としての屋号であっても、同一市町村内に同じ名前があると登録できない、などの縛りもあるみたいです。

このあたりは、税務署や専門的な機関で調べた方が良いと思います。

個人事業主としてのメリット

世間一般的には、税金対策が一番のメリットのようです。

経費として認められる項目が多く、事業に必要なものであればほぼほぼ経費として計上できます。

・家賃

私の場合、事務所は家でも大丈夫です。

事業に必要な部分の割合を、家賃の全体から計算し経費に出来ます。

・家族を従業員として雇う場合の給料

私の場合、妻を従業員として雇えば、その給料を経費として計上できます。

その他にも、ガソリン代、インターネット通信費、携帯電話の代金、などなど。

事業に関係する費用はほとんど経費にできるので、しっかりと領収書などを控えておきましょう。

税金意外だと、先ほど書いた、屋号で銀行口座が作れる事や、屋号を名乗ることで、取引先に対して信頼度もアップすると思います。

個人事業主としてのデメリット

一番大変なのが、毎年毎年確定申告をしないといけないこと。

そして、帳簿類の記載および、提出を行わないといけないので、自分で出来ない場合には管理費用がかかります。

私としては、そこまでのデメリット感はありませんが、慣れないうちは大変でしょうね。

社会保険はどうなるの?

※4月10日更新

ふと思い立ったので、調べてみました。

現在の会社では、社会保険に加入しています。

しかし、個人事業主として開業した場合は、国民保険となります。

では、会社に属していながら開業した場合はどうなるの?って事になりますよね?

そこで色々調べた結果、そのまま社会保険を継続できるということが分かりました。

開業し、青色申告をし、なおかつ社会保険を継続することで、保険料と、税金を節約することが出来ます。

もし他に何か疑問に思ったことがあれば、調べて追記します。

質問などがありましたら、いつでもお気軽に。

以上が今回調べて分かった事です。

年内を目標に、個人事業主の登録を行いたいと思います。